Uma potência em alimentos

Por que o Brasil vai desempenhar um papel cada vez mais relevante e estratégico no abastecimento global de produtos agropecuários

Brasil já é um dos maiores exportadores de alimentos do mundo. Em quantidade, é o primeiro em soja, carne bovina, aves e, mais recentemente, milho — acabou de ultrapassar os Estados Unidos, até então líderes mundiais em vendas desse cereal. Abastece parte substancial do mercado global de café, açúcar e suco de laranja. Nos próximos 10 anos, o Brasil deve superar o Canadá e se tornar o terceiro maior exportador de carne suína.

Os números demonstram a força do agronegócio brasileiro. Em 2000, o setor exportava 20 bilhões de dólares. Em 2022, foram 160 bilhões. Os produtos brasileiros chegam a cerca de 150 dos 193 países do planeta. Os analistas veem ainda um grande potencial de crescimento nas vendas de frutas, hortaliças, oleaginosas, lácteos e pescados.

Uma condição está dada: a população mundial deve passar dos atuais 8 bilhões de habitantes para 8,9 bilhões em 2032 e 9,7 bilhões em 2050, segundo estimativa da Conferência das Nações Unidas sobre Comércio e Desenvolvimento (Unctad). A explosão populacional se dará principalmente nos países da Ásia — que não são autossuficientes em alimentos e continuarão dependendo das importações.

Um caminho até a potência agrícola

EM 1980, o que hoje é reconhecido como agronegócio era um horizonte quando o empresário Wilson Ferrarin, então com 39 anos, embarcou em um Fusca no Rio Grande do Sul e se mudou para Mato Grosso. Foi quando começou a acreditar que o Brasil se tornaria uma potência agrícola. “Não me surpreende ver o Brasil de hoje porque eu sempre acreditei muito”, diz Ferrarin, aos 81 anos. “Muitos brasileiros, como eu, jogaram as suas vidas no Cerrado. Comecei com arroz de sequeiro, porque não tinha água.

Era muito difícil naquela época. Abríamos estrada com facão. Hoje ser lavoureiro é um luxo. Tem carro, colheitadeira e trator com ar-condicionado e muita oferta de serviços de tecnologia e meteorologia.” O Grupo Ferrarin, que atua com produção, comércio, armazenamento e distribuição de grãos, além da venda de insumos e máquinas e serviços financeiros, fatura 5 bilhões de reais ao ano. Do 1,3 milhão de toneladas de grãos de soja recebidos nos armazéns da empresa, 65% vão para o mercado externo, principalmente para a China.

A força do agronegócio brasileiro é evidenciada pelo crescimento de gigantes como a JBS, maior produtora e processadora de carne bovina do mundo. De acordo com um levantamento da Fipe, somente a JBS e as cadeias produtivas ligadas a ela movimentaram, em 2021, o equivalente a 2,1% do PIB brasileiro e contribuíram para a geração de 2,73% dos empregos do país. A empresa possui unidades em mais de 130 municípios brasileiros e emprega cerca de 145 mil pessoas no país.

O perfil exportador do agronegócio brasileiro se ancora em uma série de fatores. Os mercados internacionais se abriram a partir dos anos 1990. A população mundial, principalmente na Ásia, entrou em ciclo de crescimento. A renda per capita em países como a China e a Índia aumentou, impulsionando a demanda por alimentos. E, decisivamente, nos últimos 20 anos, a China tem sustentado o comércio internacional de grãos e alimentos. “Esses são os grandes fatores que explicam a potência e a competitividade do agronegócio brasileiro”, diz o consultor Elisio Contini, que foi pesquisador da Empresa Brasileira de Pesquisa Agropecuária (Embrapa) por 45 anos.

Geraldo Barros, coordenador científico do Centro de Estudos Avançados em Economia Aplicada da Escola Superior de Agricultura Luiz de Queiroz, da Universidade de São Paulo, lembra que o crescimento focado na industrialização urbana,

basicamente entre as décadas de 1930 e 1980, não foi suficiente para criar empregos para toda a população que migrou do campo para as cidades. Nesse período, a indústria ocupou, no máximo, 20% da força de trabalho. Os migrantes do meio rural se empregaram predominantemente no setor de serviços, recebendo salários inferiores aos pagos pela indústria.

Levou algum tempo até o setor agropecuário crescer mais do que o industrial. De 1950 até 1980, período marcado pela substituição de importações, a indústria teve taxa média anual de crescimento superior à da agropecuária (8,6% a 4,3%). A tendência se inverteu depois de 1981 e se manteve desde então. O processo de desenvolvimento da chamada agricultura tropical,

principalmente para a ocupação da região do Cerrado, veio acompanhado da criação de centros de pesquisa em ciência agrícola. A produtividade dependia de um modelo de agricultura adaptado às condições climáticas e ambientais do Brasil. Fundada em 1973, a Embrapa é uma das personagens importantes dessa rede de conhecimento científico, ao desenvolver sementes e técnicas adequadas ao manejo do solo brasileiro.

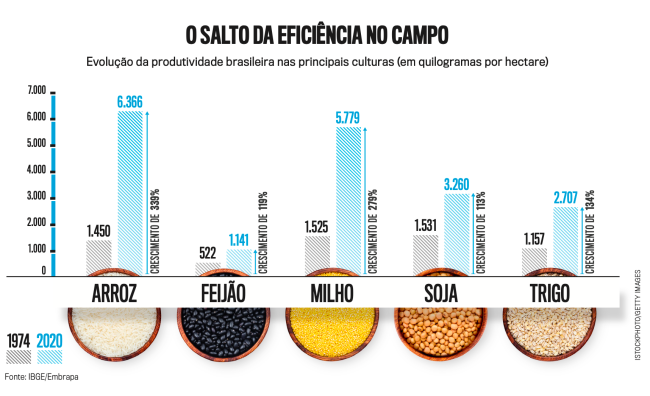

Na opinião do pesquisador Pedro Abel, da Superintendência Estratégica da Embrapa, não foi só pela geração de conhecimento e de tecnologia. “O grande papel da Embrapa foi fazer a articulação entre o setor privado e a academia, entre o setor produtivo e a ciência”, afirma. Ele observa que, enquanto a produtividade agrícola cresce à taxa média de 1,5% ao ano nos países de clima temperado, no Brasil cresce 3,5%. “Sem modéstia ou vaidade, nós somos muito bons na agricultura.”

Perspectiva positiva, com desafios

PARA O BRASIL, a perspectiva continua positiva. O crescimento da produtividade dos principais grãos é uma realidade desde a década de 1970. Elisio Contini acredita que o país pode aumentar ainda mais a eficiência e produzir 500 milhões de insumos começou com a pandemia de Covid-19, em março de 2020, e se agravou com a guerra entre a Rússia e a Ucrânia, iniciada em fevereiro de 2022. “Commodities são como vasos comunicantes: o que acontece nos Estados Unidos, na China e no Brasil reverbera para todos os cantos”, diz Marcos Rubin, fundador da consultoria Veeries, especializada em agronegócio. “Tivemos uma mudança no fornecimento de matérias-primas porque boa parte dos insumos químicos que o Brasil utiliza nos defensivos agrícolas e nos fertilizantes vem da China, um dos países mais afetados pela pandemia, e da Rússia, envolvi-

da na guerra.”

A pressão de custos aconteceu em um momento de preços elevados de commodities agrícolas, como soja e milho, o que ajudou o produtor brasileiro a absorver a alta dos insumos e de toneladas em 20 anos e 800 milhões de toneladas em 30 anos — se a demanda internacional se mantiver em alta. Para alcançar esse potencial, não são poucos os desafios pelo caminho. Geraldo Barros cita alguns: desigualdade e pobreza no Brasil, desmatamento e mudanças climáticas, concentração das exportações em poucos produtos, gargalos na logística, entre outros. Também haverá pressões externas dos países concorrentes, como barreiras tarifárias, à medida que aumentar a participação dos produtos brasileiros no mercado internacional.

Em relação à emergência das mudanças climáticas, o crescimento da produção deverá centrar-se na produtividade, sem ocupação de novas áreas de floresta e com o reaproveitamento de áreas degradadas. Nesse cenário de abundância de alimentos, a distribuição de renda é fundamental para garantir a segurança alimentar e nutricional dos brasileiros.

Os movimentos externos também influenciam o desempenho, uma vez que o Brasil é um grande importador de insumos químicos para a agricultura. Em 2022, por exemplo, os produtores brasileiros gastaram 24,7 bilhões de dólares com a compra de fertilizantes — 9,1% do valor de todas as mercadorias que o país comprou do exterior. Com isso, a safra 2022-2023 foi uma das mais caras para o produtor. A restrição no fluxo de insumos começou com a pandemia de Covid-19, em março de 2020, e se agravou com a guerra entre a Rússia e a Ucrânia, iniciada em fevereiro de 2022. “Commodities são como vasos comunicantes: o que acontece nos Estados Unidos, na China e no Brasil reverbera para todos os cantos”, diz Marcos Rubin, fundador da consultoria Veeries, especializada em agronegócio. “Tivemos uma mudança no fornecimento de matérias-primas porque boa parte dos insumos químicos que o Brasil utiliza nos defensivos agrícolas e nos fertilizantes vem da China, um dos países mais afetados pela pandemia, e da Rússia, envolvida na guerra.”

A pressão de custos aconteceu em um momento de preços elevados de commodities agrícolas, como soja e milho, o que ajudou o produtor brasileiro a absorver a alta dos insumos e ainda manter uma margem de lucro razoável. A partir do primeiro trimestre de 2023, os preços dos insumos caíram, mas a cotação das commodities também. “A safra que passou foi muito cara. A próxima safra será um pouco mais barata, mas houve também uma queda muito grande dos preços das commodities”, diz Rubin.

Esses ciclos são tradicionais no agronegócio. Segundo o consultor, nos últimos 20 anos, os mercados de soja e milho passaram por três momentos de margens operacionais superiores a 60%. Em cada uma dessas fases, com duração de dois a três anos, aumentou-se a adoção de tecnologia nas propriedades e na capacidade produtiva. Passada a bonança, vieram as crises. O setor entrou agora em um desses ciclos de ajuste. As margens de 2021 e 2022 despencaram em 2023, passando de 60% para abaixo de 30%.

“Estamos em uma fase de ajuste de rentabilidade, mas com uma agricultura muito mais resiliente e com o produtor muito mais profissionalizado e preparado para o próximo ciclo, que não se sabe exatamente quando vai ocorrer”, afirma Rubin. Os dados

mostram que, nos últimos dez anos, o Brasil foi responsável por 75% do crescimento das exportações mundiais de soja, milho e trigo. “Quando pensamos nos próximos dez anos, eu diria que a expansão das exportações brasileiras de alimentos será muito similar à do passado recente”, diz Rubin. Previsões otimistas, sem dúvida, mas com os pés no chão.